Wie kann Geld

Gutes tun?

Unsere Finanzierungen sind ein Investment in eine nachhaltig lebenswerte Gesellschaft. Das heißt konkret: Wir finanzieren, um natürliche Ressourcen zu schützen und um die Gesundheits- und Sozialwirtschaft zu stärken.

So wirkt nachhaltige Finanzierung!

Wir möchten mit unseren Finanzierungen die Gestaltung einer nachhaltig lebenswerten Gesellschaft unterstützen. Beispiele sind Kredite im Bereich der erneuerbaren Energie – wie Photovoltaik- und Windenergieanlagen – oder für Immobilien von Krankenhäusern, Schulen, Kitas oder Pflegeeinrichtungen sowie Wohnungsunternehmen mit genossenschaftlichem oder kirchlichem Hintergrund.

Wir bringen unser Geld dorthin, wo es sozial-ökologisch wirkt. Wir finanzieren Zukunft im Sinne einer nachhaltig lebenswerten Gesellschaft.

Nachhaltige Entwicklung unterstützen und unsere Kund:innen in der Gesundheits- und Sozialwirtschaft sowie Kirche und Diakonie dabei begleiten, heißt für uns auch, sich den Zukunftsfragen zu stellen und Lösungen zu finden. Dazu gehören z. B. die Anforderungen an die Pflege und die Versorgung älterer Menschen. Viele von ihnen stellen sich die Frage: Wie wollen wir im Alter leben? Wo können wir zu Hause sein, wenn wir Unterstützung brauchen? Ist es trotzdem möglich, in unserem Quartier zu bleiben?

DUCAH – Digital Urban Center for Aging & Health

Ziel von DUCAH, des Netzwerks für die Pflege der Zukunft, ist das Schaffen von innovativen digitalen Lösungen im Pflegebereich. Die neuen Anwendungen sollen menschenzentriert sein, also einen direkten Nutzen für zu pflegende Menschen, Pfleger:innen oder Angehörige bieten. Der Alltag in Pflegeeinrichtungen soll für alle Beteiligten leichter, direkt Betroffenen soll geholfen und, Pflegepersonal und Familienangehörige sollen entlastet werden – getreu dem Motto: Länger besser leben.

Die Evangelische Bank (EB) unterstützt DUCAH seit 2021 als Gründungspartner und stellt ihren Change Hub in Berlin als Location für DUCAH-Treffen zur Verfügung. Das neue Zentrum ist ein innovatives Netzwerk aus Wirtschaft, Wissenschaft, Politik, Verbänden und dem Gesundheits- und Sozialsektor. DUCAH arbeitet wie ein Reallabor – forscht am Ort des Geschehens von Gesundheit, Pflege und Altern – in Stadt- und Pflegequartieren sowie Krankenhäusern.

Wie wir Nachhaltigkeit finanzieren

Eine Hauptaufgabe sieht die EB darin, die Finanzierungsbedarfe der Institutionen und Organisationen aus Kirche, Diakonie, der freien Wohlfahrt sowie aus der Gesundheits- und Sozialwirtschaft, der nachhaltigen Wohnwirtschaft, aus dem Bereich der erneuerbaren Energien und die Bedarfe ihrer Privatkund:innen bestmöglich decken zu können.

Keine Kredite für kontroverse Geschäftsfelder

Bei der Kreditvergabe haben wir das Thema Nachhaltigkeit immer im Blick. So schließen wir kontroverse Geschäftsfelder und -praktiken von der Kreditvergabe aus. Die EB prüft regelmäßig Entwicklungspotenziale und mögliche Anpassungsbedarfe von Ausschlusskriterien für die Kreditvergabe. Diese Ausschlusskriterien wirken ergänzend zu der strategischen Fokussierung auf die Finanzierung von Unternehmen der Gesundheits- und Sozialwirtschaft. Unser Ziel ist die Harmonisierung der Ausschlusskriterien für die Kreditvergabe mit den Kriterien des EB-Filters (Responsible) für unsere nachhaltige Geldanlage.

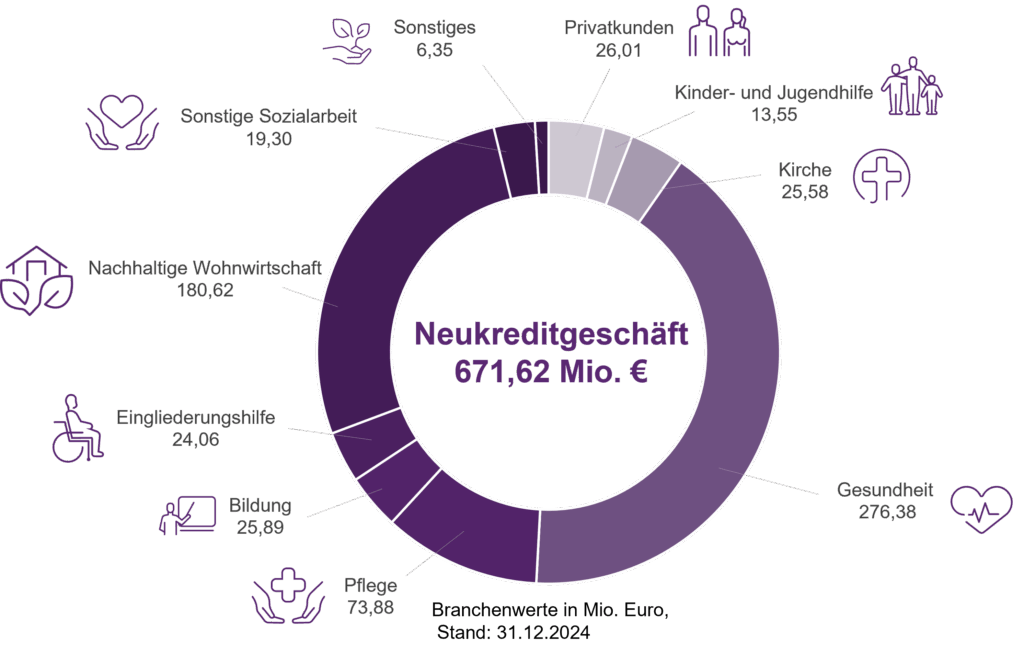

Im Jahr 2024 haben wir insgesamt 671,62 Mio. Euro an neuen Krediten zur Finanzierung von Vorhaben unserer Kund:innen aus Kirche, Diakonie und Sozialwirtschaft sowie an Privatkund:innen zugesagt.

1,5-Grad-Ziel immer im Blick

Bei jeder Neufinanzierung im Segment der Institutionellen Kund:innen (Kirche, Sozial- und Gesundheitswirtschaft) ermitteln wir auf Ebene der Institution den ESG Risiko Score, der aus der Bankperspektive eine Einordnung hinsichtlich der Erreichung von Nachhaltigkeitszielen in allen drei Dimensionen Ökologie, Soziales und Governance ermöglicht.

Auf Ebene der zu finanzierenden Immobilie messen wir, wie sich diese auf dem 1,5-Grad-Zielpfad entwickelt. Sukzessive erheben wir den ESG Risiko Score sowie die 1,5-Grad-Zielerreichung auch für unsere Bestandskunden.

Nach vorne gerichtet zeigen wir zudem den Impact unseres Finanzierungsportfolios hinsichtlich der Erreichung von Nachhaltigkeitszielen auf.

Unterstützung durch IT-Tools

Unsere Kund:innen unterstützen wir durch zwei IT-Tools unmittelbar bei dem Erheben des Status Quo und bei der Weiterentwicklung ihrer individuellen Nachhaltigkeitsanstrengungen. Mit dem EB-Sustainability-Scoring erhalten die Unternehmen eine Unterstützung bei der Entwicklung einer Nachhaltigkeitsberichterstattung auf Unternehmensebene sowie eine fakultative, weiterführende Beratung zur Entwicklung einer Nachhaltigkeitsstrategie. Mit dem EB-Immo-Scoring erheben unsere Kunden den Nachhaltigkeitsstand hinsichtlich des Immobilienportfolios.

Neukreditgeschäft 2024

Wir gestalten Zukunft

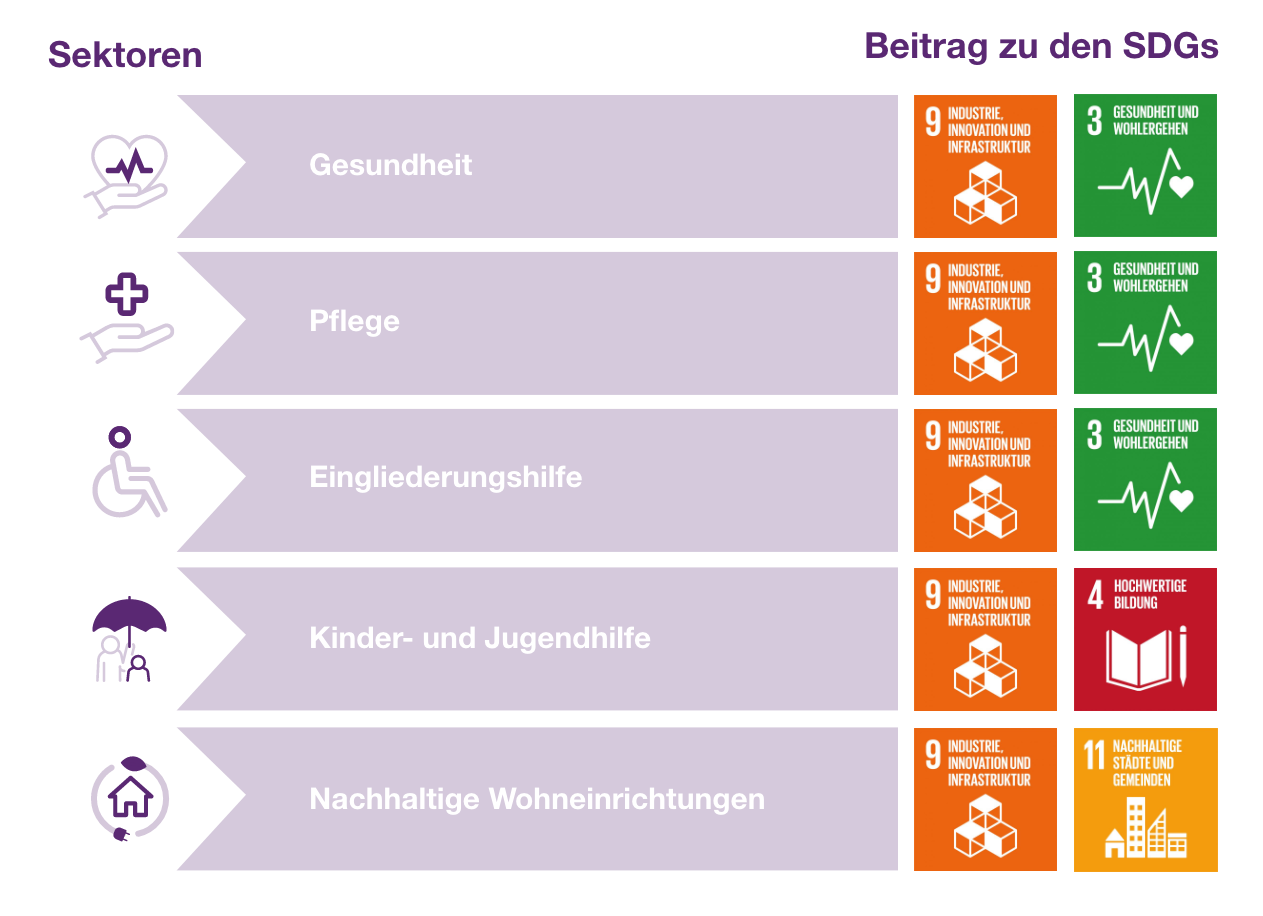

Die gesellschaftliche Wirkung unserer Finanzierungen zeigt sich am Ende nicht nur gut am konkreten Objekt, das unterstützt wird. Auch eine transparente Verknüpfung mit den Sustainable Development Goals ist uns wichtig.

Mit den 17 SDGs und der Agenda 2030 hat sich die Weltgemeinschaft im Jahr 2015 einen verbindlichen Rahmen gesteckt, der eine nachhaltige Entwicklung und weltweite Armutsbekämpfung fokussiert. Das Ziel der SDGs sind grundlegende Veränderungen in Politik, Wirtschaft und Gesellschaft, um die globale Entwicklung zu einer nachhaltigen, klima- und umweltverträglichen Wirtschaftsweise voranzubringen.

Wir leisten als Unterzeichnerin des UN Global Compact bereits einen aktiven Beitrag zur Förderung der SDGs und verstärken stetig unser Engagement in diesem Bereich. Logische Konsequenz für uns als Pionierin des nachhaltigen Bankings ist, die nachhaltigen Entwicklungsziele der UN im Sinne einer umfassenden Transformation zur Richtschnur unseres unternehmerischen Handelns zu machen.

Die SDGs sind sehr gut als Leitplanken des unternehmerischen Handelns geeignet, denn die Finanzwirtschaft spielt bei der Finanzierung der nachhaltigen Transformation eine entscheidende Rolle. Der besondere Wert der SDGs liegt darin, dass sie – als Ziele für eine nachhaltige Entwicklung – erstmals eine exakte Definition liefern, welche gesellschaftlichen Zielvorstellungen und Werteüberzeugungen durch nachhaltige Investments und nachhaltige Kreditvergabe erreicht werden sollen. Sie sind damit ein elementarer Orientierungsmaßstab für nachhaltig ausgerichtete Finanzinvestoren weltweit.

Daran ausgerichtet zahlen unsere Finanzierungen zum Beispiel in der Kinder- und Jugendhilfe auf SDG 4 (Bildung) ein, in der Eingliederungshilfe, Pflege und im Gesundheitswesen werden Beiträge zu SDG 3 (Gesundheit und Wohlergehen) geleistet. Nachhaltiges, erschwingliches Wohnen trägt zum Punkt SDG 11 (nachhaltige Städte und Gemeinden) bei. Da die Finanzierung von Investitionen dieser Sektoren immer auch eine infrastrukturelle Wirkung erzielt, wird ein Beitrag zu SDG 9 (Innovation und Infrastruktur) geleistet.

Der Weg ist das Ziel – Mehrwert für unsere Kund:innen

Bei Finanzierungen unserer Kund:innen der Gesundheits- und Sozialwirtschaft stehen wir noch am Anfang möglicher Bewertungen in Bezug auf Klimarisiken. Hierbei geht es beispielsweise um Fragen, ob Gebäude, Lieferketten oder auch die in Sozialimmobilien arbeitenden und lebenden Menschen von möglichen klimatischen Veränderungen in der Zukunft betroffen sein werden. Daraus abzuleiten ist, ob u.a. bauliche Vorkehrungen vorgenommen werden müssen, mit denen es gelingt, trotz Hitzeperioden, Unterbrechungen der Energieversorgung oder Starkregens den Geschäftsbetrieb uneingeschränkt fortzuführen. Hier geben wir nicht nur Geld, sondern möchten unsere Kund:innen auf dem jeweiligen Transformationsprozess in die Zukunft mit Beratung und Lösungen begleiten. Für uns ist das gelebte nachhaltige Kundenzentrierung.

Gemeinsam finden wir Lösungen

Ebenso stehen wir unseren Kund:innen beratend und lösungsorientiert zur Seite, wenn es um weitere regulatorische Veränderungen geht. Sei es, dass höhere energetische Anforderungen für Neubauten gestellt werden oder neue finanzielle Aufwendungen, die durch einen CO2-Preis entstehen könnten, berücksichtigt werden müssen. Viele dieser Fragestellungen können heute noch nicht konkret beantwortet werden. Aber sie zeigen deutlich, dass wir als Bank mit unseren Kund:innen zusammen diese Fragen besprechen, konstruktiv diskutieren und gemeinsam Lösungsansätze finden wollen.

EB ist Pfandbriefbank

Wie attraktiv sind heutzutage eigentlich Social Bonds oder soziale Pfandbriefe? Wir sind der Meinung: sehr. Denn über Social Bonds als soziale Anleihen fließen Mittel in soziale und gesellschaftliche Projekte – zum Beispiel Krankenhäuser, Pflegeheime oder in die Infrastruktur. Deshalb haben wir bei der Aufsichtsbehörde BaFin die Zulassung für eine Pfandbrief-Lizenz beantragt, die wir Ende 2022 erhalten haben.

Als Pfandbriefbank unterliegt die Evangelische Bank neben der allgemeinen Bankenaufsicht darüber hinaus auch der besonderen Aufsicht durch die BaFin hinsichtlich der Einhaltung des Pfandbriefgesetzes (PfandBG). Dies stärkt unsere Glaubwürdigkeit als Bank und schafft weiteres Vertrauen bei unseren Kund:innen. Schließlich gehört Vertrauen zu den wichtigsten Werten in der Finanzwelt.

Nur sehr wenige Kreditinstitute haben die Erlaubnis, Pfandbriefe zu emittieren. Von den ca. 1.500 Banken in Deutschland können sich bislang nur etwas mehr als 80 Institute als Pfandbriefbank (nach § 2 Abs. 6 PfandBG) bezeichnen – das sind weniger als 6 % aller Banken (Quelle: BaFin).

Die Auflage von Pfandbriefen ermöglicht uns eine breitere Aufstellung unserer Refinanzierung sowie eine Verbesserung der langfristigen Ertragssituation der Bank.

Es geht um die Finanzierung von Projekten in der Gesundheits- und Sozialwirtschaft – ein Wachstums- und Investitionsmarkt. Allein aus demografischen Gründen gibt es in diesem Sektor in den nächsten 20 Jahren einen großen Finanzierungsbedarf; z. B. in Immobilien, die nach nachhaltigen Gesichtspunkten neu erstellt oder umgebaut werden.

Von der externen Ratingagentur S&P Global Ratings hat die Evangelische Bank 2024 für ihre Hypothekenpfandbriefe mit „AAA“ das bestmögliche Rating-Ergebnis erhalten, das die Agentur vergibt; den Ausblick bewertete S&P als „stabil“. Anfang 2025 hat S&P das EB-Pfandbriefgeschäft turnusgemäß überprüft – ebenfalls mit „AAA“-Ergebnis. Mit diesem Rating im Rücken wird uns als Pfandbrief-Emittentin von unabhängiger Seite die höchstmögliche Bonitätseinstufung attestiert.

„Üb immer Treu und Redlichkeit“ – Das preußische Motto des Pfandbriefs

Den guten alten Pfandbrief gibt es übrigens schon mehr als 250 Jahre. 1769 schuf Friedrich der Große die Grundlagen für den modernen Pfandbrief. In seiner „Cabinets-Ordre“ legt er fest, zu welchen Bedingungen Rittergüter in Preußen zukünftig Kredite gegen Grundhypotheken erhalten sollten. Er verschaffte damit den Gütern einen kostengünstigen Zugriff auf internationales Kapital und begründete das Vertrauen von Investoren in grundpfandrechtliche Papiere. An dieser seiner Grundidee hat sich seit über 250 Jahren nichts geändert.

Pfeiler auf dem Weg zur Zukunftsfähigkeit

Als Finanzierer von Immobilien in der Gesundheits- und Sozialwirtschaft sowie Diakonie und Kirche beabsichtigen wir, unseren langfristigen Finanzbedarf zu einem Teil über die Emission von Pfandbriefen zu decken. Wir werden damit zugleich dem Anspruch unserer Investoren gerecht, ihre Gelder in sozial verantwortliche Projekte zu lenken. Und am Ende steht über die Social Bonds auch einfach mehr Kapital für eine gute und nachhaltige Finanzierung in den gesellschaftlich relevanten Bereichen unserer Kund:innen zur Verfügung.

Der Pfandbrief fügt sich sehr gut in unser nachhaltiges Geschäftsmodell ein und stellt eine sinnvolle Ergänzung zur zukunftsfähigen Ausrichtung der Bank dar.